Проект 111

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (АРЕНЗА-ПРО, RISSA INVESTMENTS LIMITED, Моторные технологии, Проект 111, Финансовые Системы)

- 08 июня 2024, 17:36

- |

🟢 ООО «АРЕНЗА-ПРО»

АКРА повысило кредитный рейтинг до уровня ВВВ-(RU), изменив прогноз на «Позитивный»

АРЕНЗА-ПРО (бренд Arenza) — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса.

При оценке концентрации АКРА учитывает низкую долю требований к отдельным лизингополучателям (доля требований к десяти крупнейшим лизингополучателям на конец 2023 года не превышала 12%).

По мнению Агентства, наличие в числе акционеров крупного институционального инвестора оказывает позитивное влияние на оценку корпоративного управления, поскольку обеспечивает дополнительный внешний контроль за деятельностью Компании. Вместе с тем АКРА отмечает сохранение значимости риска ключевого человека для деятельности Компании.

Значение показателя достаточности капитала (ПДК) на 01.01.2024 сохранялось на относительно высоком уровне (20,8% согласно отчетности по РСБУ и 25,8% по данным отчетности по МСФО)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

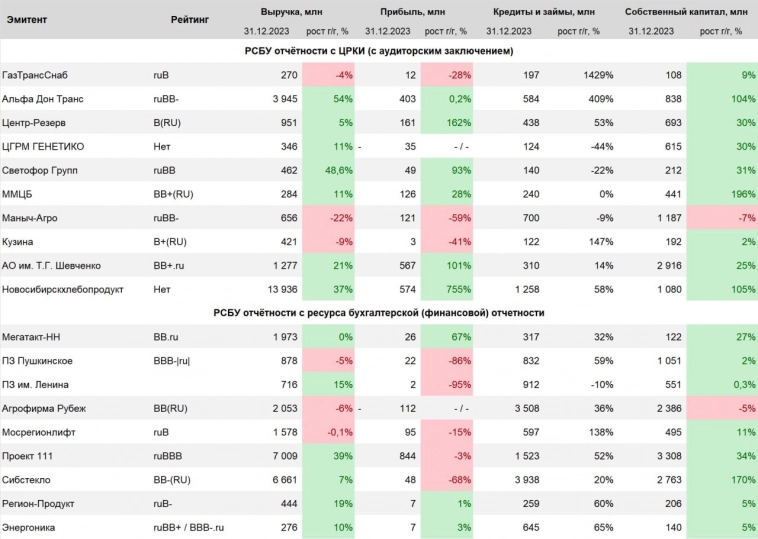

Дайджест отчётностей в сегменте ВДО за 2023 год (ГазТрансСнаб, Альфа Дон, Центр-Резерв, Генетико, Светофор, ММЦБ, Маныч-Агро, Кузина, Шевченко)

- 31 марта 2024, 08:59

- |

Эмитенты продолжают публиковать отчётности по итогам года, приводим таблицу с некоторыми показателями из их отчётностей. Отдельно добавили отчётности эмитентов, которые ещё не раскрыли отчётность на ЦРКИ, но опубликовали данные на ресурсе БФО (отчётности там не аудируемые)

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущие дайджесты здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Проект 111: предпразничный эфир с эмитентом, для которого подарки — это основной бизнес

- 20 декабря 2023, 10:03

- |

20 декабря в 16:00 в прямом эфире встретимся с представителем компании с необычным названием «Проект 111». В предпраздничный сезон пообщаемся с эмитентом, для которого подарки — это основной бизнес 🎄:

— поговорим про сезонность бизнеса, что компании принёс 4 квартал 2023 года?

— обновим информацию по инвестиционной программе: текущее состояние и перспективы?

— обсудим как на компанию повлияла волатильность курса рубля в 2023 году?

— и, конечно, планы на будущий год, основные ожидания по бизнесу и присутствию на публичных рынках.

Ждем ваши вопросы эмитенту в комментариях

Трансляция пройдет на нескольких площадках одновременно. Подключайтесь

Youtube-канал PRObonds | Телеграм-канал PRObonds | Чат PRObonds LIVE

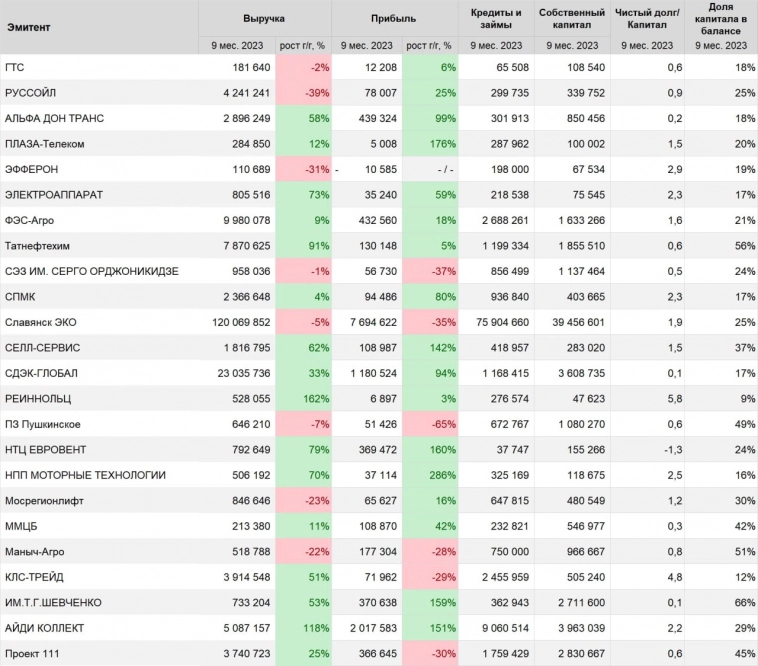

Дайджест отчётностей в сегменте ВДО за 9 месяцев 2023 года (ГТС, Руссойл, Альфа Дон Транс, Плаза Телеком, Эфферон, ФЭС-Агро, Селл-Сервис, Реинольц, Шевченко, Проект 111))

- 05 ноября 2023, 10:37

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Главное на рынке облигаций на 08.09.2023

- 08 сентября 2023, 13:51

- |

- «Каршеринг Руссия» (оператор «Делимобиль») сегодня начинает размещение четырехлетних облигаций серии 001Р-03 объемом 4,5 млрд рублей. Регистрационный номер — 4B02-03-00078-L-001P. Бумаги включены во Второй уровень котировального списка и Сектор РИИ. Ставка купонов установлена на уровне 13,7% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 5 сентября. Организаторы — БКС КИБ, Газпромбанк, инвестиционный банк «Синара». Кредитный рейтинг эмитента — А+(RU) со стабильным прогнозом от АКРА.

- «Электроаппарат» сегодня начинает размещение четырехлетних облигаций серии БО-02 объемом 150 млн рублей. Регистрационный номер — 4B02-02-00012-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор Роста. Ставка купонов установлена на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Организатор — GrottBjörn. Кредитный рейтинг эмитента — BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Главное на рынке облигаций на 07.09.2023

- 07 сентября 2023, 19:03

- |

- ПК «Смак» сегодня начинает размещение четырехлетних облигаций серии БО-П02 объемом 60 млн рублей. Регистрационный номер — 4B02-02-00564-R-001P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 16% годовых, 13-24-го купонов — 15,25% годовых, 25-36-го купонов — 15% годовых, 37-48-го купонов — 14% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. По усмотрению эмитента возможны колл-опционы. Организатор — ИК «Юнисервис Капитал».

- «Проект 111» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00106-L-001P. Ставка купонов установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организатор ИК «Цифра брокер». Кредитный рейтинг эмитента — ruBBB со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Главное на рынке облигаций на 02.09.2023

- 04 сентября 2023, 12:41

- |

- «Дарс-девелопмент» сегодня с 11:00 до 16:00 по московскому времени проведет сбор заявок на выпуск двухлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки купона — 15,5–16% годовых. Купоны ежеквартальные. Андеррайтером выступит «Компания Брокеркредитсервис». Организаторы — Газпромбанк и БКС КИБ. Техразмещение запланировано на 7 сентября. Кредитный рейтинг эмитента — ruBBB- со стабильным прогнозом от «Эксперта РА».

- «Проект 111» 7 сентября начнет размещение трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Ставка купонов установлена на уровне 14,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрено досрочное погашение бумаг по усмотрению эмитента. Кредитный рейтинг эмитента — ruBBB со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск четырехлетних облигаций <a href=«boomin.

( Читать дальше )

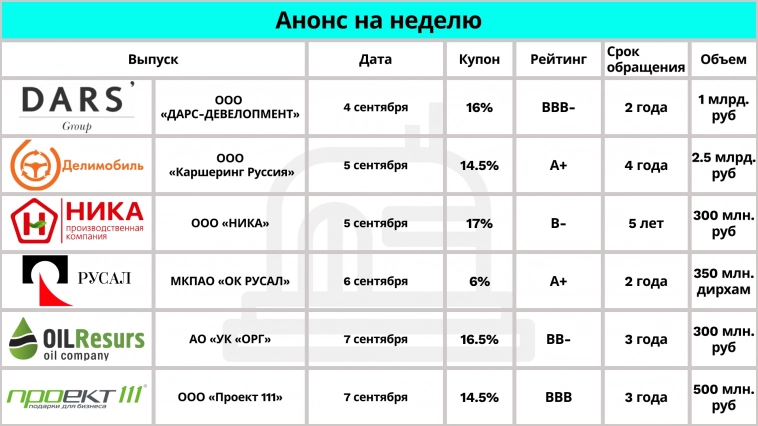

Облигации: план по первичным размещениям на неделе с 04.09 по 10.09.23

- 04 сентября 2023, 09:05

- |

🏗ДАРС Девелопмент: BBB-, YTM до 16,99%, 2 года, 1 000 млн.

Здесь уже есть подробный разбор, мнение по выпуску позитивное

🚙Делимобиль: A+, YTM до 15,5%, 4 года, 2 500 млн.

Тоже есть подробный разбор, мнение неоднозначное, крайне важен будет итоговый купон

🎁Проект 111: BBB, YTM~15%, 3 года, 500 млн.

Дебютант без явной премии за дебют. Занимается производством сувенирки для бизнеса. Компания претендует на лидерство в своем сегменте – это предполагает большие складские запасы, за счет которых можно гарантировать широкий ассортимент в короткие сроки и полноценно отрабатывать пиковые периоды продаж (Новый Год и другие крупные праздники). Основные затраты и, соответственно, заемные деньги направляются сейчас на расширение запасов и достройку собственного складского комплекса

Из плохого – не особо прозрачные финансы (МСФО не делают). Из хорошего – невысокая долговая нагрузка, и тот факт, что заемные средства в итоге трансформируются в более-менее ликвидные запасы. Можно еще накинуть почтенный возраст компании (с 1993 года) и сильные позиции на рынке

( Читать дальше )

Анонс новых размещений

- 03 сентября 2023, 19:04

- |

Анонс новых размещений облигаций на предстоящую неделю.

По мере выхода новых эмитентов на рынок, вся новая информация будет публиковаться в моем телеграмме.

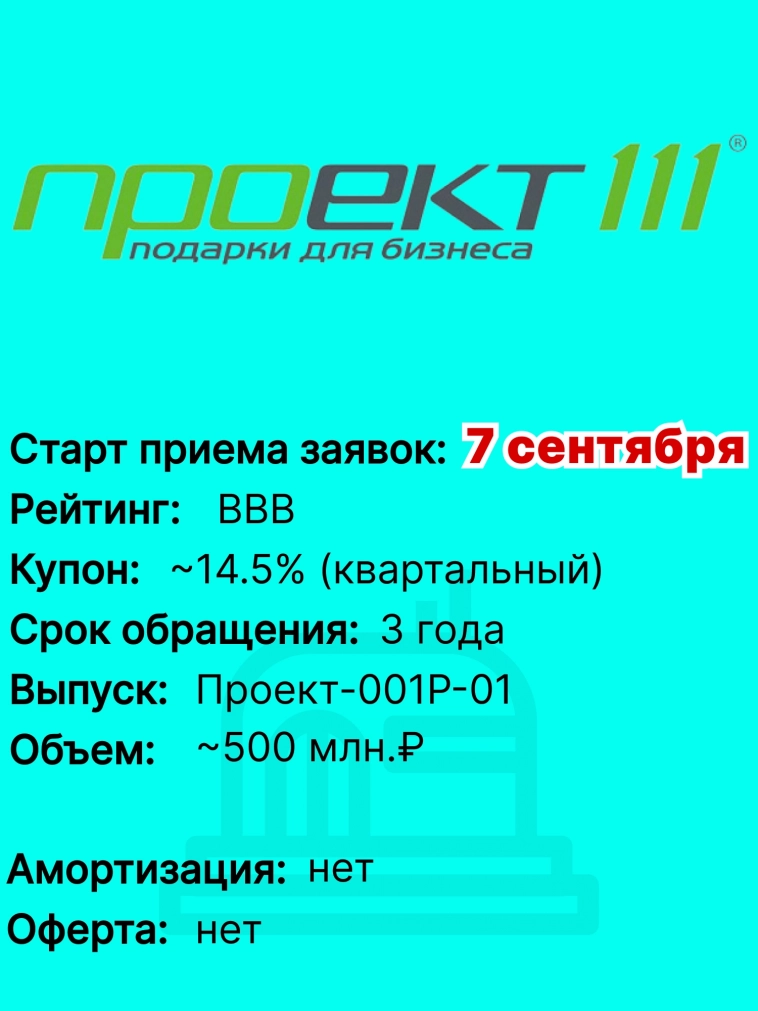

"Проект 111" 7 сентября начнет размещение дебютного выпуска облигаций

- 01 сентября 2023, 13:58

- |

ООО «Проект 111» специализируется на поставках, разработке и производстве промопродукции и бизнес-подарков. Компания была основана в 1993 году, располагается в Санкт-Петербурге, ведет деятельность на всей территории РФ через сеть из более чем 3 тыс. агентов и дистрибьюторов.

Старт размещения: 7 сентября

- Наименование: Проект-001Р-01

- Рейтинг: ВВВ

- Купон: ~14.5% (квартальный)

- Дата погашения: 3 года

- Объем: ~ 500 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: «Цифра Брокер»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал